玩偶姐姐 麻豆 发展新质分娩力,开启新一轮并购重组波涛

发布日期:2025-03-30 22:10 点击次数:151

编者按

在新“国九条”、“科创板八条”、“并购六条”等政策不绝出台下,2024年A股市集并购重组事件显着加多。相等是在“并购六条”发布后的3个多月,已有132家上市公司走漏了要紧资产重组进展情况,占全年走漏要紧资产重组进展公司的66%。

近日,证监会还发布了上市公司《市值管制指引》,明确强调取悦内容情况利用并购重组等形势推动上市公司投资价值进步。此外,国务院国资委也在《对于改进和加强中央企业控股上市公司市值管制使命的些许观点》中明确建议,遵守提高上市公司发展质地、积极开展有益于提高投资价值的并购重组、加大市集化改换力度等九条措施,要求把进步中央企业控股上市公司投资价值、强化投资者汇报手脚一项弥远使命来抓。

全体看,在现时多项饱读吹并购重组政策文献指引下,A股市集新一轮并购重组波涛正在到来!

进入2024年后,在新“国九条”、“科创板八条”等政策不绝出台下,A股上市公司并购重组动作初始加多,而《对于深化上市公司并购重组市集改换的观点》(简称“并购六条”)的发布,让本钱市集上的并购重组进一步升温。“并购六条”从多所在扶持上市公司向新质分娩力标的转型升级,饱读吹上市公司积极加强产业整合,进步上市公司的质地和竞争力。

据Wind数据统计,2024年A股市集触及要紧重组事件的公司达200家,比拟2023年同期的133家公司走漏要紧重组进展情况,同比增长了50.38%。其中,2024年9月24日“并购六条”发布以来的3个多月,A股市集更是有132家上市公司走漏了要紧资产重组进展情况,占全年走漏要紧资产重组进展公司的66%。很显着,并购重组仍是成为现时扶持经济转型升级、收场高质地发展的缺点市集器具。

市集进入新一轮政策宽松期

在2024年A股市集并购重组连接活跃下,Wind重组指数年内逾额收益显着。据Wind数据统计,2024年,在上证指数高涨12.67%的情况下,同期Wind重组指数全年高涨了13.11%。其中,在2024年9月24日“并购六条”发布后,至夙昔12月31日,时期上证指数高涨了21.93%,而同期Wind重组指数区间涨幅则达到了49.13%。

分析Wind重组指数证实显着好过上证指数证实的背后原因,显着与年内扶持并购重组政策的密集发布不无关系。

2024年2月,证监会召开并购重组茶话会,指出上市公司要切实用好并购重组器具,收拢机遇注入优质资产、出清低效产能,本质兼并整合,通过本身的高质地发展进步投资价值。

3月15日,证监会密集推出4项重磅新政,其中《对于加强上市公司监管的观点(试行)》再次建议,扶持上市公司通过并购重组进步投资价值。

4月12日,国务院印发《对于加强监管留心风险推动本钱市集高质地发展的些许观点》(新“国九条”),明确建议,饱读吹上市公司聚焦主业,概括利用并购重组、股权激励等形势提高发展质地。

6月19日,证监会发布《对于深化科创板改换 作事科技创新和新质分娩力发展的八条措施》(简称“科创板八条”),建议更轻易度扶持并购重组。

9月24日,证监会发布《对于深化上市公司并购重组市集改换的观点》(简称“并购六条”),并同步就更正《上市公司要紧资产重组管制办法》征求观点。“并购六条”从多方面对并购重组市集作念出了新解读,其中包括轻易扶持上市公司向新质分娩力标的转型升级、扶持传统产业整合、进一步进步监管包容性、提高支付机动性与审核罢了等。这一政策的出台,为市集注入了新的活力,激励多量上市公司积极野心并购重组。

此外,来往所和天津、杭州、上海、深圳等地方政府也在积极出台关系饱读吹并购重组的政策。比喻在2024年4月30日,上海证券来往所出台了《上市公司要紧资产重组审核规定(2024年4月更正)》,建议要“进一步活跃并购重组市集,扶持上市公司通过并购重组进步投资价值,同期加强对重组上市的监管力度”,并在2024年9月13日发布了《上市公司并购重组规定、政策与案例一册通》。

天津市则在《天津市推动上市公司高质地发展步履决策的奉告》中指出,饱读吹开展并购重组。以重心产业链上市公司、领关联键中枢工夫的科技型企业、市属国有上市公司为重心,用好“小额快速”并购重组审核机制,加大专科化整协力度,推动更多优质资源朝上市公司汇聚,引颈带动产业链全体发展。

深圳市在《对于进一步推动我市上市公司和产业企业并购重组助力科技产业金融一体化的些许措施》(征求观点稿)中明确建议,建立上市公司并购重组格式库;扩大上市公司并购重组储备范围;连接推动上市公司高质地发展……强化并购重组联席会议机制和保险措施。

正因年内扶持并购重组政策的连接出台,统计数据自大,2024年本钱市集上触及并购重组的公告显着加多,公告数目仍是超越了2500条。此外,全年触及要紧重组的公司也多达200家,比拟2023年同期的130家公司走漏要紧重组进展情况,同比增长了50.38%。

氛围与上一轮互联网并购周期相似

对于多数投资东谈主来说,本钱市集上的并购重组潮并不是初度发生,近二十年中仍是出现过屡次,比喻2006-2007年央企上市潮、2013-2015年互联网并购潮,以及2019-2021年的科技并购潮等,均在其时的本钱市集激起了不小的浪花,败深刻不少牛股。

其中,2006-2007年央企并购波涛收获于经济繁茂发展重复股权分置改换有用鼓励,这一时期我国总体经济呈上行趋势,同期股份制改换为我国央国企并购市集发展提供了有益条目,为后续产业整合奠定了基础。在这两年中,上证指数全体高涨了353.17%,有一广大3倍股、5倍股,甚而10倍股在市集合败露,比喻辽宁成大高涨了32倍,中国船舶高涨了29倍等等。

2013-2015年是互联网并购潮,其由产能多余、IPO受阻、互联网产业兴起协力催化,该阶段我国靠近经济下行趋势和产能多余问题,同期政策率领资源泉入互联网产业,因此并购重构成为推动产业整合的要津技巧。时期,诚然上证指数仅高涨了55.97%,但代表科技创新的创业板指数却高涨了280.19%。相同,也有一广大3倍、5倍、10倍小盘股在此时期败露,比喻银之杰、东方钞票、同花顺3年时刻内辩认高涨了29倍、28倍和21倍,而阶段涨幅超越5倍的创业板公司也超越百家。

2019-2021年是科技股并购潮,背后推动的主因是国内经济承压、好意思国科技制裁、监管政策松捆,这一阶段我国里面经济环境承压、外部与好意思国科技博弈升温,引发国产替代和计策产业并购重组需求,重复政策放宽科技公司并购重组条目,极猛进程上刺激了我国科技产业的并购发展。在此时期,上证指数高涨了45.71%,代表科技创新的创业板指高涨了87.65%,科创50指数高涨了39.82%,一些个股如卓胜微、斯达半导、福莱特、天宏锂电等科技类公司,区间涨幅均超越了17倍。

就脚下的这一轮重组并购潮来看,布景俨然与2013-2015年的那一轮并购潮有较多的相似之处,比喻彼时在产业结构转圜的同期,出动互联产业得到快速崛起,而现在我国也正处于经济结构转型期,同期亦然AI产业出现快速发延期。就AI工夫发展趋势来看,近两年仍是突破并正在引发新一轮科技创新,正带动AI产业链从硬件基础要领、端侧家具再到软件应用的全面改换。

中银证券合计,现时宏不雅与产业布景与2013-2015年有较高相似度。若对比2013-2016年与2024年宏不雅、产业、政策与资产估值四重周期布景,两者在环境和逻辑上王人有较高的相似度,两者宏不雅经济布景均处于经济结构转型期,经济和库存周期呈现“弱复苏”态势,流动性相对宽松,A股上市公司也有相对充裕的现款流,产业层面2013-2016年有出动互联网强产业趋势催化,现时也有AIGC强产业趋势催化,政策层面,两者均处于并购重组宽松周期,从资产估值来看,两者也均处于A股历史估值的低位。“现时,A股上市公司具备本质并购重组的潜在能源、现款基础,也具备引发并购重组飞腾的产业和政策条目,概括来看,咱们合计新一轮并购重组飞腾或将开启。”

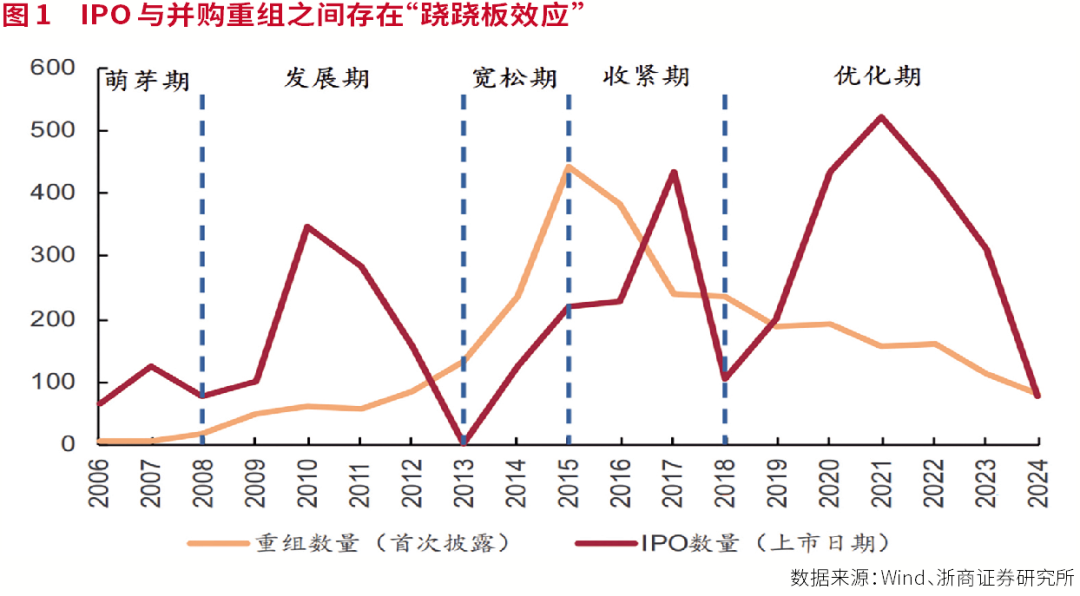

IPO与并购重组之间存在“跷跷板效应”

需要指出的是,并购重组是“提高上市公司质地”的缺点形势之一,原因就在于其一方面可手脚上市公司缺点的发展和退出路线,概况进步二级市集对资金的勾引力,使本钱市集更好地促进经济发展;另一方面也能与IPO变成协同效应,保管本钱轮回,促进本钱市集弥远健康发展。

“上市IPO关隘若收紧,一级机构的轮回模式被羁系,无法有用阐扬通过社会本钱激活产业升级的模式。让二级市集企业通过并购重组吸纳场外企业,一级市集企业收场曲折IPO,同期二级市集收购方也能作念大作念强,收场‘进步上市公司质地’想法。”浙商证券合计,并购重组在某些时期与IPO之间存在跷跷板关系,对本钱轮回起到了维稳和平滑作用。例如,2010-2013年IPO大幅消弱,同期并购重组进入发延期,一定进程上缓解了IPO压力;2016-2023年IPO节拍加速,同期并购重组合适收紧,保管了市集全体安详。“现时IPO有所收紧,多量审核报告企业列队,或需要运动本钱。”

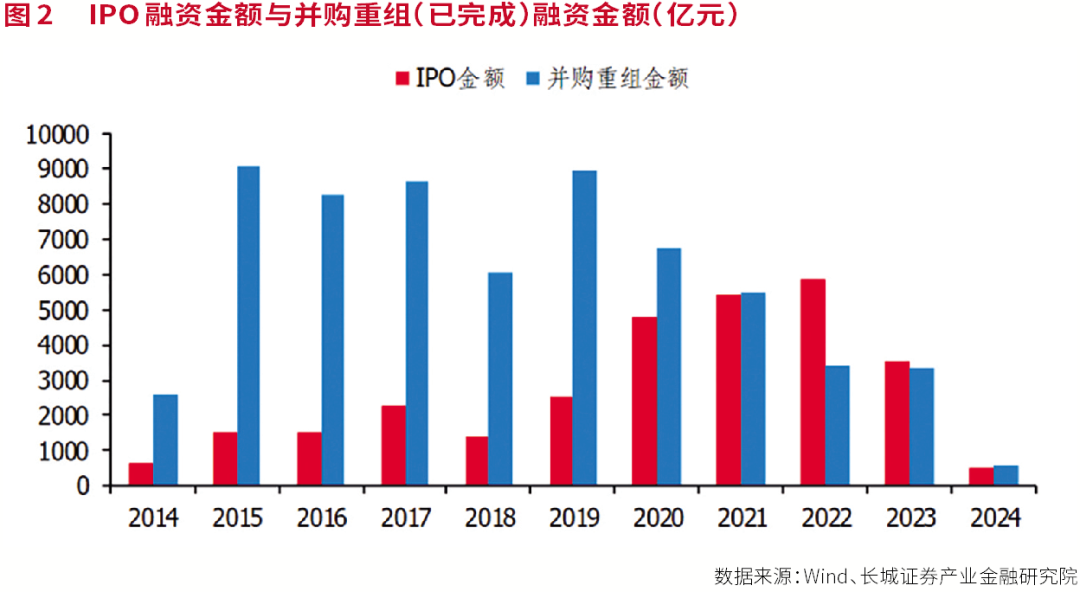

据Wind数据统计,2024年A股市集仍是得胜上市新股数目达到100家,相较2023年的313家、2022年的428家、2021年的524家,数目缩减显着。此外,IPO融资金额上出现了大幅萎缩,仅融资了673.53亿元,不及2023年3565.39亿元融资限制的五分之一。

“IPO事件的融资金额与数目和并购重组事件存在一定的此消彼长的关系。”长城证券合计,这种负关系性在2018-2022年时期证实得尤为显着。当IPO的条目变得更为严格,审核愈加尖刻,列队时刻蔓延,或者市集景色欠安导致新股刊行贵重时,企业可能会转而寻求并购重组手脚另一种上市路线或业务推广的形势。这种情况下,并购重组活动可能会变得愈加普通,尤其是对于那些但愿通过快速整合行业资源来增强竞争力的企业而言。相背,当IPO市集灵通,条目宽松,企业概况较容易地通过IPO筹集资金,此时企业可能会优先推敲IPO而非并购重组。这种情况下,并购重组活动可能会有所减少,因为IPO提供了平直融资的渠谈,况兼对于股东来说可能是更勾引东谈主的退出策略。

不外,长城证券也指出,尽管IPO和并购重组之间存在一定的“跷跷板效应”,但它们并非统统替代的关系。许厚情况下,企业可能会同期推敲这两种旅途,或是将并购手脚IPO后的增长策略之一。此外,并购重组还不错用于整结伙源、扩大市集份额、获取新工夫或家具线等想法,而不单是是为了上市。

从统计数据来看,A股市集的IPO节拍自2023年9月起就仍是全面放缓,限制大幅消弱。具体来看,2023年9月至2024年9月时期,IPO数目同比下跌了52.4%,召募资金限制同比下跌69.0%。与此同期,2024年第三季度IPO主动撤离学派同比上升17.9%,达92家。科技企业相同也靠近上市难、融资难的逆境。据统计,2023年科创板IPO数目和召募资金限制辩认为38家、1215亿元,辩认同比下跌69.6%、31.1%。

或恰是受IPO市集的阶段性收紧影响,部分拟IPO企业推敲转向并购重组赛谈,从而使得并购重组市集活跃度上升。据Wind数据统计,跟着证监会在2024年9月24日发布“并购六条”后的3个多月,A股市集有132家上市公司走漏了要紧资产重组进展情况,占全年走漏要紧资产重组进展公司的66%。显着,IPO和并购重组之间的“跷跷板效应”现在来看还口舌常显着的。

央国企重组向“新”发力

上市公司本钱运作的平台功能,是国企开展重组整合,作念强主业、阐扬计策撑持与产业引颈功能的缺点技巧。2024年以来,上市地方国企在本钱市集的活跃度连接提高,主要在三个标的体现。一是央地间的整合,通过无偿划转或合同转让等形势,地方上市国企变更为央企控股,如2024年11月6日,能源输送企业西部创业的控股权,拟从宁夏国有本钱运营集团变更为国度能源集团。二是地方国企间的并购整合,如国泰君安领受合并海通证券、海联讯领受合并杭汽轮等。三是并购优质的千般企业,如顺德国资拟成为世运电路实控东谈主,广东国企佛塑科技拟收购锂电板隔阂企业金力股份。

2024年以来,新“国九条”、“科创板八条”、“并购六条”等扶持并购重组重磅政策不绝推出,让国资委对央国企参与并购重组的扶持力度进一步增强,尤其自“9·24”后,上海、深圳、浙江等地方政府也先后出台政策扶持并购重组,“阐扬国有上市公司引颈作用”成为缺点标的。

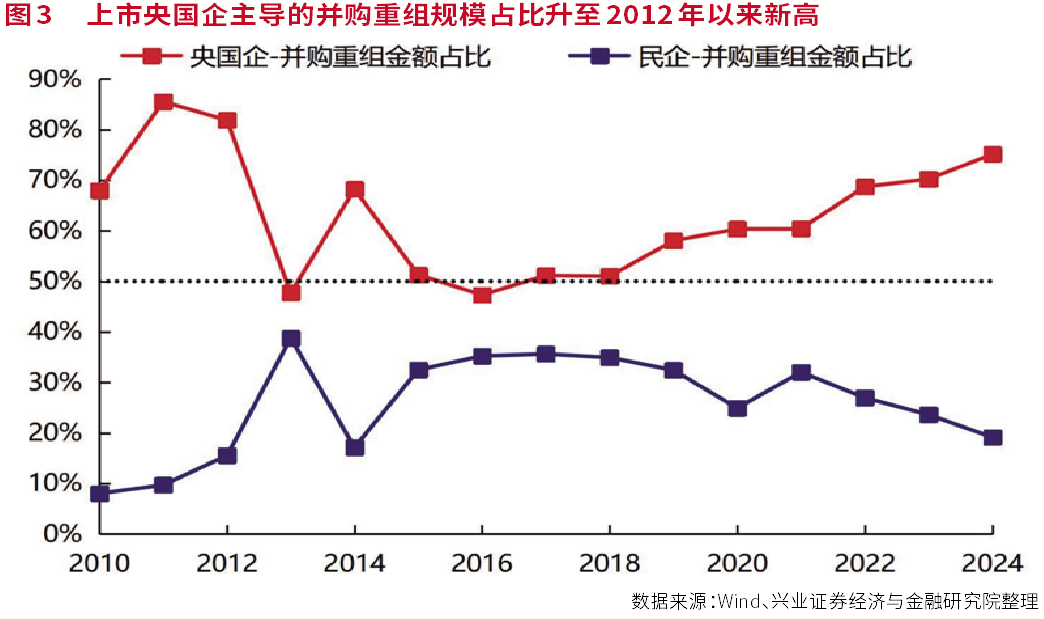

也正因政策的积极率领,央国企参与并购重组的活跃度显着进步,已成为本轮并购重组的主导力量。统计数据自大,为止2024年12月20日,以中央企业和地方国企上市公司为竞买方参与的并购重组限制在2024年已超越5800亿元,占比升至76%,为2012年以来的最高水平。此外,地方政府也在积极参与收购、实控上市公司,2024年已有至少29家上市公司实控东谈主由个东谈主或无实控东谈主变更为地方国资,为引入产业或进一步取悦腹地资源伸开并购重组进行储备。

此外,从计策敬爱上看,并购重组是国有企业进步质地、作念大作念强,国有本钱优化产业布局的缺点路线。比喻在2023年7月证监会关联负责东谈主就活跃本钱市集、提振投资者信心答记者问,就明确提到“推动央企加大上市公司并购重组整协力度,将优质资产通过并购重组渠谈注入上市公司,进一步提高上市公司质地”。二十届三中全会《中共中央对于进一步全面深化改换、鼓励中国式当代化的决定》建议,深化国资国企改换,鼓励国有经济布局优化和结构转圜。从《决定》的表述看,国有本钱将向国度安全、民生国计和计策性新兴产业三大标的歪斜。

淫荡妈妈兴业证券在究诘中发现,在此轮并购重组潮中,中央企业和地方国企在大型、高价值、要津畛域的并购重组活动中饰演缜密要变装,呈现出较为显着的“少而精”特色。行业漫衍上,传统产业整合仍是央国企并购重组的主要聚焦标的,同期新质分娩力畛域的并购也在提速。不论从数目照旧限制看,非银金融、公用行状、交通输送、基础化工、有色金属等行业的央国企并购重组均位居前方,传统产业优质资产的整合仍占主流,与此同期,医药生物、新能源、汽车、军工、电子、计较机等新质分娩力关系行业的并购重组也在加多。

此外,2024年以来,央国企同行并购与跨界并购也在同步鼓励,其中,同行并购数目占比略高。不雅察竞买方与标的方所属的一级和二级行业,将其中所属一二级行业均疏导的与一级行业疏导、二级行业不同的并购重组界说为同行并购,一二级行业均不疏导则界说为跨界并购。2024年以来,央国企同行并购数目占比略高,约为55%,跨界并购数目占比约为45%。

从各行业的并购类型看:能源、房地产、零卖、蹧跶者作事等行业央国企跨界并购的占比相对较高;输送、金融、食物饮料、耐用蹧跶品、本钱货品、材料、公用行状等行业央国企同行并购占比较高;TMT、医药、汽车等新质分娩力关系行业也在积极鼓励同行兼并重组和产业链资源整合。

从股价证实来看,2024年以来,市集更倾向于赐与同行并购或跨界收购新质分娩力公司的央国企以正向订价。2024年以来,参与并购重组的央国企存在阶段性逾额,尤其以参与同行并购的央国企逾额收益最为权臣,而参与跨界并购的央国企则证实偏弱,但若收购的是新质分娩力关系标的,市集也会赐与正向订价。行业层面上,计较机、机械征战、医药生物、传媒等新质分娩力关系行业的央国企在参与并购重组后的逾额收益更为显着。此外,参与要紧并购重组事件的央国企逾额收益更高。

兴业证券合计,后续对于央国企并购重组不错重心缓和三条选股念念路:未上市优质资产注入、同行业资源整合以及培植新质分娩力。其中在未上市优质资产注入方面,现时央国企中,仍有较多企业资产证券化率偏低,尤其是电网、电力、军工、有色等畛域的央企集团,存在较多的体外优质未上市资产,可重心缓和。此外,筛选近三年IPO尚未过会的央国企,缓和与这些未上市企业属于合并实控东谈主、合并细分行业的已上市公司,也存在较强的资产注入预期。

在同行业资源整合方面,可重心缓和属于合并实控东谈主、合并细分行业,且行业集合度低于30%、竞争边幅有待进一步优化的传统畛域上市央国企,通过并购重组收场行业集合度进步、贬责部分公司同行竞争问题等,历程筛选,这类公司现在主要集合在券商、火电、钢铁、稀土、口岸、建筑等行业。

在培植新质分娩力方面,梳理2024年以来央国企在新质分娩力畛域并购重组的代表性案例,概况发现主要聚焦两类公司,这亦然寻找新质分娩力畛域央国企并购重组投资契机的两个缺点标的:具备工夫当先上风、领有中枢竞争力的科技民企龙头,央国企直秉承购;新质分娩力畛域、短期规划贵重,但具备发展后劲的上市民企,地方国资“以投带引”,纾困培植。

相同是对于央国企重组问题,开源证券指出,在政策暖风催化下,本轮央国企并购重组更趋于感性,产业并购、“硬科技”并购、市集化并购是主旋律。一方面,以优化国有经济资源设立为想法的里面整合塌实鼓励,“中国神船”、“中国神湖”等一系列行业巨无霸横空出世,远达环保、电投产融等主业归集型重组案例经常败露。另一方面,以“传统行业整合”和“战新产业并购”为主题的外延并购法子加速,半导体、生物医药、信息工夫等新质分娩力标的成为央国企重心的收购对象。与此同期,地方国资也在因地制宜积极反馈。深圳、上海等地出台并购重组步履决策,明确了2025-2027年间并购重组的主要指标和具体举措,并聚焦集成电路、生物医药、东谈主工智能等“硬科技”产业缔造了一广大产业投资基金;川渝地区国资则积极转圜存量结构,澄澈国有经济布局;安徽、山东等省份国资则在本钱市集上经常入手,在壮大国有本钱力量的同期又为地方经济发展带来新活力。

开源证券建议,央企方面,建议缓和国有本钱投资公司、实体产业集团等两类主体,国防军工、公用行状、钢铁、旅游、交通输送、医药生物、计较机等七大行业,资产证券化率较低的央企集团、重组整合意愿较强的央企集团、触及同行竞争况兼已明确贬责同行竞争期限的央企集团、具备大集团小公司特征的央企集团等四类公司旗下的上市公司。地方国企方面,建议缓和有股权变动(实控东谈主变更、股权划拨/股权托管、合同转让、股权拍卖)、有本钱运作(集团重组、出售资产、储血式定增、缔造并购/产业基金)、有并购意向(公告中明确走漏或近期并购拒绝)、稀缺性定位(大股东主要上市平台/某板块本钱运作平台)、具备并购要紧性(主业蚀本/事迹承压/破发破净)、受益于并购(有创投业务)的上市公司。

并购重组助力券商打造一流投行指标

在新“国九条”政策框架以及“1+N”政策体系的舒适落实和关系政策文献的集合推出下,并购重组仍是成为券商进步本身实力、收场逾越式发展的缺点路线,通过并购重组,券商有望进一步作念优作念强,收场业务的多元化和市集的庸碌遮掩,同期也推动证券行业朝着成为一流的投资银行和投资机构的指标稳步前进。

弥远以来,我国的券商行业资源分散酣畅一直较为杰出。浩荡中小券商各行其是,资金、东谈主力、工夫等资源分散在各个机构,难以变成协力。以一些区域性中小券商为例,它们受地域限度,资金限制有限,只可在当地开展少数传统业务,如经纪业务,且工夫进入不及,来往系统陷落,无法为客户提供优质高效作事,东谈主力资源也局限于腹地招聘,专科东谈主才匮乏。而通过并购重组,不错让大型券商吸纳中小券商资源,收场强强补救或上风互补。

此外,与国际顶尖投行比拟,国内券商差距显着。比喻国际投行如摩根大通、高盛等,凭借百年积存,本钱实力浑朴,在人人多地布局,业务涵盖金融各畛域,深度参与国际金融市集订价、来往。而国内多数券商本钱限制偏小,国际业务训导不及,难以在跨境并购、国际承销等高端业务畛域与外资抗衡。

恰是在这么的布景下,2023年11月,中央金融使命会议建议了“培植一流投资银行和投资机构”,而后,中国证监会也明确暗示,扶持头部证券公司通过业务创新、集团化规划、并购重组等形势作念优作念强,打造一流的投资银行,阐扬服求实体经济主力军和惊奇金融认知压舱石的缺点作用。

在政策饱读吹下,积极进行重组的券商显着加多。2024年,明确重组事项的券商有:祥瑞证券与合法证券合并、华创证券与太平洋证券合并、西部证券与国融证券合并、国信证券与万和证券合并、浙商证券与国王人证券合并、国联证券与民生证券合并、国泰君安与海通证券合并。其中,国泰君安和海通证券合并,标识着中国本钱市集史上限制最大的A+H股双边市集领受合并案例认真拉开序幕。

近日,国联证券发股购买民生证券股份并召募配套资金的苦求获取证监会开心,这是新一轮券商并购重组潮的首单。在《国联证券股份有限公司对于刊行股份购买资产并召募配套资金暨关联来往证实书(草案)(注册稿)》中,国联证券明确暗示,通过来往,公司不错充分利用上海金融资源和东谈主才汇注上风收场本身发展,通过与标的公司业务地域邦畿的和会、客户与渠谈资源的分享、业务上风的互补与协同,不错连接优化上市公司业务的结构和区域布局,从而收场逾越式发展,在日益犀利的市集竞争中取得发展壮大的契机。

2024年12月6日,国信证券也发布了《刊行股份购买资产暨关联来往证实书(草案)》,拟通过刊行A股股份形势购买万和证券96.08%股份。对于这次来往,究诘机构合计,有助于国信证券补充净资产,助力公司跨境业务及创新业求收场突破,有助于公司把抓海南开脱营业港的政策上风和发展机遇,在跨境资产管制等国际业务及创新业务方面收场突破;此外有助于进步公司作事粤港澳大湾区、长三角、京津冀等国度区域发展计策智商。

对于现时正在进行的券商重组潮,中航证券合计,现在监管明确饱读吹行业内整合,在政策推动证券行业高质地发展的趋势下,并购重组是券商收场外延式发展的有用技巧,券商并购重组对进步行业全体竞争力、优化资源设立以及促进市集健康发展具有积极作用,同期行业整合有助于提高行业集合度,变成限制效应。

申万宏源究诘则指出,跟着后续宏不雅政策预期重复行业政策落地,经济建筑有望带动市集估值朝上,券商板块有望受益于市集交投活跃连接进步。其建议重心缓和两条干线:①受益于本钱市集改换的头部机构,保举中信证券、中国星河、华泰证券、中金公司;②并购重组类券商,保举国泰君安、海通证券、浙商证券等。此外,其还建议缓和受益于市集交投活跃度回暖的金融信息作事标的:东方钞票。

(本文已刊于1月4日出书的《证券市集周刊》。文中说起个股仅作例如分析玩偶姐姐 麻豆,不作投资建议。)